それぞれの立場にあった時、私の経験値はまちまちであり、また経営者の人柄や経営思想、業種も多種多様で、どれ一つとして似通った会社は無かったが、それぞれの立場で、ある程度の職責は果たせたのではないだろうか。とはいえ「職責を果す」という満足感は、あるいはCFOの場合自ら下すことが出来るようなものではないかもしれない。その評価方法の一つが、ステークホルダーがどう評価するかがCFOの価値であるとすれば、おそらく最低限の仕事はこなせたであろう。

簡単なようだが、これは本当に容易なことではない。

CFOと呼ばれる職責にあるベンチャー企業経営者が何人居るのか想像もつかないが、そのうち明らかな「成功」と言えるIPOまで会社を導き、一つの区切りを付けることができるCFOは年間100名程度。もちろん成功の形は様々であり、IPO以外にも評価するべき方法はあるはずだが、創業から10年以内に会社が廃業する確率は90%を越えるという統計データがあるのが現実のベンチャー企業の世界だ。

ほとんどのCFOは「負け試合」の中で戦い、時に敗戦処理を投げ出し職責を放棄して会社を去ることも多いだろう。

どんな戦いでもそうだが、勝って勢いにのっている時はCEOであれCFOであれ、大した能力は必要ない。

もちろん勝って勢いに乗せるまでが経営者の大事な仕事である以上、そこまでの能力は抜きん出たものであることは間違いないが、組織が勝って勢いに乗っている時に経営者にとってやるべき仕事は、次に何に取り組むかと考えるくらいものだ。

しかし、組織が負け始めた時の経営者はそうは行かない。

順調に行っている時の軽く100倍は考えることがあり、また問題は負のスパイラルに陥り、どんどん打ち手が減っていく中で時間と戦いながら、日々刻々と減っていく選択肢のうち「何が一番マシか」という決断を迫られるようになる。

こうなると、CEOであれCFOであれ正気と冷静さを保つのが難しくなるが、とはいえCEOは会社と一体なので物理的に逃げるわけにはいかない。

一方でCFOは、創業者CFOであればともかく、多くの場合はこのノイローゼになりそうな環境から逃げ出すことがいくらでも可能だ。

CEOを見捨てるだけでなく、ステークホルダーの利害も無視して投げ出すことになるわけだが、それでも現実から逃げ出す誘惑は、時に相当なものになるだろう。

しかし、これは経営に限って言えることではないが、人として大きくなりたければ絶対に「負け」から逃げてはならない。

勝っている時に人の本性は見えないが、負けている時の人の振る舞いはその人間の人格が露骨に現れる。

ましてCFOなど、CEOのプレッシャーに比べたらただの雇われ経営者の苦しみに過ぎないだろう。

以前私が執筆した原稿を読んで頂いた読者の方が、インターネット上に、

「こんな会社は早く逃げるのが賢いCFOのあり方」

と書き込んでいるのを拝見したことがある。

確かに、追い込まれた会社の状況は過酷で、CEOの経営判断は時に理不尽であり、これ以上CFOとして役員に名前を連ねていることがキャリア形成の上でマイナスだと思うこともある。

だからこそ、不謹慎な言い方だがチャンスは有る。

どうせ日本で生きている限り、贅沢をしなければ共働きでアルバイトしてでも、子供は育てられる。

困難な状況でどうしようもないかもしれないが、CFOの場合失敗しても無くなるのは、給料と僅かな出資金くらいだ。

むしろ最後まで、会社と心中する覚悟で逃げずに戦い、CEOとステークホルダーの為に戦い抜いたほうがスッキリするだろう。

旧日本海軍最高の提督の一人と称えられている山口多聞中将は、ミッドウェー海戦で空母「飛龍」に座乗し、絶望的な戦局の中で唯一、米空母「ヨークタウン」と刺し違え戦死したが、その山口提督がいつも部下に訓示していた口癖は強烈だ。

「人生の中で右に行くべきか左に行くべきか道を悩んだら、死ぬ方を選べ」

これはもちろん安易な死を要求するものではなく、人生で道に迷ったら、迷わず苦労する方を選べという意味だ。

ましてCFOなど死ぬこともなければ人生を失うこともないポジションである以上、その職責は「死ぬまで果す」のが当たり前だろう。

とはいえ、CFOが活躍する会社にはいろいろなフェーズが有り、シーズ、アーリー、ミドル、レイター、IPO直前など様々だ。

それぞれのフェーズで求められる能力と心構えは千差万別であり、一概に語るとやや現実離れするだろう。

その上で、今回の原稿で私が書きたいと思っているのは、アーリーからミドルにかけてだ。

その段階で咲き始めた花が枯れ、厳しい敗戦処理が始まったベンチャーに、なぜかターンアラウンドマネージャーのポジションに近いCFOで招かれることが続いた上での経験値をお話してみたい。

多くの場合、シーズ以降のCFOには共通する話であろうと思うが、幸運にして業績が順調であるCFOであれば、あるいは共感が得られないかもしれないが、そこはご容赦願いたい。

その上で、このステージにあるCFOにとって身につける必要があると考える資質とスキルは3つだ。

当たり前のことばかりだが、当たり前のことほど徹底することは難しい。

非常時にはなおさらだろう。

そんな前提で、20年近くの会社経営から得た一つの経験値をお聞き頂ければ幸いだ。

攻めも守りもこなせること

多くの場合、ターンアラウンド前提でCFOに就任した会社であっても、実は何一つやるべきことが為されていないだけで、いくらでも改善点がある会社というものがある。

正直、このような会社はCFOとして「当たり」だ。

会社の経営状況は定量的に何ら可視化されておらず、理由はよくわからないがなぜか利益が上がらない会社。

創業社長のカリスマ的な会社運営と直感的な営業力で業績を伸ばして来た会社にはよくあるパターンかもしれない。

このような会社は最も、CFOの存在価値が示せる会社であり、そしてこのような会社では、「守り」を意識するだけで驚くほど業績が改善する。

具体的な例を挙げたい。

例えばあなたがCFOを務める製造業の会社で、電気代がここ数ヶ月、急増していた場合だ。

正直、電気代のトレンドは読みにくい。

水道代やガス代もそうだが、季節要因が非常に大きく、全く同じ生産数で全く同じような設備で生産をしていても、これらの数字は変動する。

冬場になれば水道水は3℃になり、夏場には20℃になるのだからお湯を沸かすだけでもガス代は桁違いになるし、熱源に電気を使っていれば、基本的に電気の熱源はガスに比べ割高なので、冬場になれば電気代も高騰する。

気温が上がれば水分の摂取量も増え、トイレの使用回数が増えれば水道代も増加傾向になる。

要は、水道光熱費ほど要因が特定しづらいにも関わらず、これほど会社が無工夫に垂れ流している経費もなかなかないということだ。

そんな中で、電気代が妙に増加しているという事実にだけは気がついたら、CFOとして何を考えるだろうか。

前提として、燃料費の高騰や原子力発電所の稼働停止などで電気代の相次ぐ値上げが発表されているという刷り込みがあると思って欲しい。

おそらく余り有能でないCFOは、自らが与えられている判断材料の中で「理由」を見つけ、これは通常のコスト変化にすぎないと考えるだろう。

そして役員会に、

「ここ数ヶ月、電気代の値上げが続いたことと併せ、季節要因もあるので電気代が高騰しています」

と警鐘を鳴らすが、こんな警鐘はなにの役にも立たず、会議のための会議のような無駄な時間がただ過ぎていき、時には的を射ているかもしれないが、時に的はずれな分析で無駄なコストが流れていくだろう。

なぜか。

ルーティンワークに忙しくなり、会社にどっぷり浸かりこんでいるCFOや経理担当者、あるいは製造担当者のモチベーションは「ルーティンワーク」を早く終わらせることであり、問題を新たに作り出すことには全く興味がないからだ。

新たな問題を発見してしまえば解決しなければならず、そんなことをするくらいならあらゆる合理的な理由を探し、もっともらしい説明を考えるだろう。

一方で有能なCFOやターンアラウンドマネージャーは、このような場合、異常値の発見に自分の存在価値を見出す。

異常値の発見と改善ほど利益を生み出すものはないはずなのに、余裕のない会社の余裕のない幹部社員たちは必ず異常値を無視するか過小評価しようとし、結果として利益はますます失われていく。

私は経営学にまったく造詣が無いが、これは心理学の「正常性バイアス」と絡めて、研究対象にするべき興味ある事例ではないかと常々思っている。

正常性バイアスとは、大規模災害など異常なことが起きているにも関わらず、それを正常なことであるとバイアスを掛けて理解し、平静を保とうとする人の心の働きを表す言葉だ。

すなわち人は、自分の毎日が安定的で保証されたものであると「錯覚」すれば、身の回りで起きることは全て正常なこととして処理をしたがり、問題化したがらない。

一方で同じ状況に立たされた場合、仕事のできるCFOであれば「異常性バイアス」が働く。

もちろんこんな言葉はないと思うが、正常性バイアスの対義語として、常に、これはなにかおかしいと考えようとする金庫番としての習性と思ってもらいたい。

一見もっともらしい理由に逃げずに、異常値の原因をとことんまで追求すること。

そしてどれだけ安定的な空気に浸かっても、その「異常性バイアス」の考え方を失わないこと。

これがCFOにとって最低限、求められる守りの能力なのは間違いないだろう。

話を実際に経験した、電気代の例に戻す。

ある月の電気代は前月対比で10%増であるにも関わらず生産数は前月比マイナス。

前年同月比で見ても生産単位あたりの電気代は10%ほど増えており、季節要因でないことも明らかであった。

とは言え製造業は棚卸しも有り、在庫の出し入れでおかしな数字が出ることもある。

正確な仕掛りデータも上がってきていない以上、なんらかの特殊要因として片付けたい「正常性バイアス」が働くのが当たり前といったところだ。

しかし私はこの状況に大きな疑問を持った。

それは、「電力会社の集計がおかしいのではないか」と言うものだ。

正直、私はここまで疑り深い。

電力会社がまさか電力メーターを見間違えて請求するなんてありえないと思うほど、私は人の手作業を信用していない。

その上で電力会社の担当者に来てもらったが、どうやら電力メーターの問題ではないことが明らかになったので、次は電力配電盤ごとにどの程度の消費電力を消費しているのか、実測し可視化するように要求した。

意外に知らない人も多いのだが、電力会社では(少なくとも関西電力では)工場内に電力の実消費を測定できる器具を設置してくれて、ラインごと、あるいは電気機器ごとにどれほどの電力消費量を費やしているのかを可視化してくれるサービスを行っている(正確には配電盤単位だが)。

その結果明らかになったことは、電力会社の問題ではなく自社の生産ラインの組み換えの影響であった。

産業用の電気代が決まる仕組みをご存知だろうか。

それは一般家庭の電気代と違い、最大電力需要(デマンド)と、消費電力量で決まるという2階建ての構造になっている。

一般家庭では消費電力量だけで電気代が決まるのだが、産業用電力はその消費電力需要が巨大なため、30分あたりの最大電力需要を測定し、電力会社がその会社のためにどれほど一時期に大量の電力を送らなければならないか。

その数字を固定費として請求し、そこに実際の消費電力量を上乗せして請求する。

そしてこのデマンドだが、恐ろしいことに、過去1年間の実績の中でもっとも大きかった瞬間電力量を元に計算され続ける。

デマンドが更新されたら翌日からまた電気代が上がるが、下回っても見直しはない。

これを噛み砕いて言えば、最も大きな電力を消費する製造機器を同時に2つ稼働すれば、その合計電力消費量が1年間の「基本使用料」になるということだ。

そしてそんな巨大な電力を消費する機器は工場にそう多くないにも関わらず、時系列の折れ線グラフにしてみれば、驚くほどこれら機器は同時に最大稼動状態を記録しており、「基本使用料」を跳ね上げる。

ここまで疑問を持てば、電気代の削減に向けた具体的な施策は明らかであろう。

そもそもの問題として、電気代を問題視しながらその決定構造を実はよく知らなかった私も大概であると思うが、一方でこの現象を疑問に思わなければ、この事実にたどり着くことはできなかったことになり、常に目の前の問題を正常ではないと考える姿勢は、やはりCFOに必要な本能だ。

さらに求められるべきは、攻めの強さだ。

ここまで説明すれば、カンの良い読者は気がついてくれたと思うが、電気代のコスト構造が明らかになればガス代のコスト構造も明らかにしたいと思うはずだ。

そして電気代とガス代のコストが決まる構造を知ることができれば、同じ熱量を得るためには電気とガスのどちらが単位あたりのコストが割安であるのか、ということに考えが至り、そしてその延長には太陽光発電やガスコージェネレーションシステム(小規模ガス発電)という施設の導入も選択肢に入ってくるだろう。

これらのコストカットと、一步進んだ攻撃的なコスト削減に関する施策は、多くの場合「正常性バイアス」が働く製造部門の責任者には期待できない。

それが出来るのは、「異常性バイアス」を持つことにメリットが有るCFOのみであり、そしてそのセンスがCFOに備わっているかどうかで、会社の利益は驚くほど変わってくる。

考えてもみて欲しい。

製造現場の責任者に

「何とかして電気代を10%削減しろ」

と要請する無能なCFOと、

「A機器とB機器の稼働時間を1時間ずらすことが出来ないか?」

と要請するCFO。

どちらが有能であり、結果を出し、そして部下から慕われるだろうか。

僅かにデマンド(最大電力需要)の矛先を変えるだけで会社の利益は時に5%も変動し、その結果、部下のボーナスは上がりもすれば下がりもする。

そういう意味では、優秀なCEOであるにも関わらず無能なCFOの会社で働いている会社の社員は悲惨だ。

このように、「守りと攻めの両方に精通していること」。

これは、CFOという名刺を持ち歩く人間としては最低限、身につけていなければならない能力であろう。

経営計画を立案し資金面からCEOを支えられる能力を身につけていること

CEOの思いを形にし、資金面からその実現を支える能力。

これは、CFOにとってもっとも要求される能力の一つであろう。

これを平たく言えば、CFOにとってもっとも必要な素養とは、

「誰よりも会社とCEOを好きになる能力」

と言っても良い。

会社とその事業、そしてCEOを本気で好きにならなければ、良い経営計画を描くことなど絶対に出来ない。

とは言え、会社とCEOを好きになるというのはある意味で精神論だ。

それを元々持ち合わせていたところで、やはり現実の仕事として何かがアウトプットされることはない。

このような心根をもち併せた上で、スキルが足りないと自覚しているCFOは、ややノウハウ解説本のようでチープに思われるかもしれないが、下記のようなことに取り組んで欲しい。

他社の経営計画を、少なくとも30社分は読み込む

CFOとして経営計画を立案する場合、どのような事を盛り込む必要があるのか。

これを学ぶための手段として、インターネット上に転がっているような上品な雛形を使うことは全くお勧めできない。

それよりもむしろ、多少汚くてもできが悪くてもいいので、同じような規模感の会社が発表している経営計画を読み込むのが一番勉強になる。

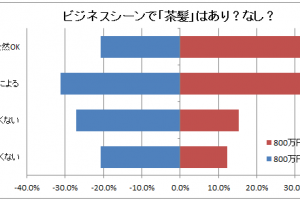

特にIPOを果たし、なおかつ初値が高騰するなど投資家の期待を大きく集めることに成功した会社の経営計画に興味が無いというのであれば、並以下のCFOだ。

IPO銘柄の経営計画は残らず目にするべきであり、その結果どの程度の投資家の期待が集まったのか。

その経営計画に、自分であればどのような感想を持ったのか。

そして赤ペンを手に、自分であればこのように説明する、このように表現するなど、添削をしてみても良いだろう。

誰しも最初からまともな経営計画を作ることなど出来ない。

会社とCEOを愛する気持ちがあったとしても、テクニックを身につけるためには模倣から入るのが王道だ。

仕事のできるCFOになりたいと考えるのであれば、あるいは駆け出しCFOとしてより表現力を身に着けたいと考えているのであれば、この方法は必ず実践して欲しい。

最低限の文章作成能力を身につける

文章で人に物事を伝えるためには、最低限のテクニックというものもやはりある。

そんなテクニカルなことを身につけるのはバカバカしいと思われるかもしれないが、知っていると知らないとでは、同じことを書いても読み手に伝わる情報は時に半分以下になるほどだ。

しかもそれは、知っているだけで誰でも使えることがとても多い。

一つ、知っているだけで誰でも使えるわかりやすい文章テクニックをお伝えすると、文章は1センテンス100文字が限界、というものだ。

ワードの行数で言うとおよそ2行。

3行を越えると読者の読解力は途端に落ち始め、前半部分と後半部分の因果関係を理解できなくなり、斜め読みに走り始める。

にも関わらず、伝えたいことが多い熱い気持ちを持った文章の作り手は往々にしてこのタブーを犯す。

しかも優しい性格で、読者に対してなるべく丁寧に多くのことを説明したいと考えている人ほど、この傾向がある。

しかしながら、複数の接続詞で連結され、多くの句読点で区切られた文章は致命的にメッセージ性が下がり、何を言っているのかわからない文章になってしまうものだ。

これは経営計画に限らず、ビジネス文章でも共通するテクニックなので、最初は慣れないかもしれないが、是非実践して欲しい。

経営計画では他に、体言止めを有効に用いて、読者の意識を特定の単語に惹き付けることも重要になる。

体言止めは文字通り体言、すなわち名詞で文章を終わらせること。

詳細な使い方については割愛するが、意識するだけですぐに使える上に、文章のクオリティが大きく変わるテクニックだ。

あまりテクニカルな事をお勧めする気はないが、物事には限度もあり、また知っているだけで誰でも使えるという意味では身につけないほうが損だといえるだろう。

ぜひ、その系統の本を1冊や2冊、読んで

みることを強くお勧めしたい。

CFOやCEOの交流会に積極的に顔を出す

IPOやエクイティの世界で働く人たちは、想像以上に少ない。

なおかつ特殊な世界であることから、この世界で働いている人たちにはほとんど異動がない。

ベンチャーキャピタリストはいつまで経っても投資家であり、公認会計士は何年経っても公認会計士で、ベンチャー企業の経営者はいつまで経っても経営者だ。

このような場に顔を出していると、その時々のベンチャーキャピタリストの投資傾向がタイムリーに把握でき、また資金調達のチャネルも広がりやすい。

そして、多くの場合はビジネスで繋がる人間関係だが、やはり付き合いが長くなると個人的な人間関係も深く太くなってくる。

私も多くの人間関係に恵まれる幸運を得たが、中でも大手の監査法人で公開引受本部長を務めた公認会計士とは20年来の付き合いで、定年退職で独立した後も頻繁に一杯のみのお声が掛かる。

あまり損得勘定を言うのは上品ではないが、このような人脈が出来るとやはり、IPOの動向や思わぬ資金調達のルートの発見、エクイティファイナンスの傾向と言った情報が黙っていても手に入るようになり、情報量で大きなアドバンテージを得られる。

もちろん、CFOとして今会社にどのような選択肢があるのか。

そのメニューをCEOに示す能力も、全く違ったものになってくるだろう。

どんなことでも共通して言えることだが、継続は力なりだ。

仕事のできるCFOになりたければ、見聞を広める努力を絶対に怠ってはならない。

現場を知り現場を把握する能力を身につけていること

CFOとして突き抜けた能力を持ちたいのであれば、この素養も必ず必要になる能力だ。

第1段落では水道光熱費を具体例として挙げたが、正直この事例は会社の数字を大きく見ているだけでも気がつける課題であり、その改善は現場まで足を運ばなくても取り組むことができる。

しかし、CFOが見ている数字は全て現場で起きている事実の上に出来上がった数字であり、当然、将来の数字も現場で起きるであろうことの積み上げで成り立っている。

CFOの話には定量的・定性的な説得力が無ければならないが、定性的な事を語るのはどちらかと言うとCEOの領域であろう。

CFOの仕事は、CEOが語る定性的な領域を定量的なロジックで肉付けすることに大きな意義が有り、定量的なロジックには常に、そうなるべき説得力が伴わなければならない。

その上でなぜ、有能なCFOになるためには現場に入り現場を知る必要があるのか。

それは概ね、CFOには以下のような能力が求められるからだ。

資金調達は常に具体的なイメージで行う

まずは、CFOにとって最も大事な資金調達の能力についての話だ。

ITバブルやバイオバブルの頃は、投資家サイドも正気を失ったように、ただその関連銘柄であると言うだけで時価総額に関わりなく、多くのお金をこれら企業に投資した。

しかしそのようなことは本来期待するべきではない上に、そのようにして資金を調達した多くの会社は、その後決して幸運と言える結末を迎えていない。

あくまでも資金調達とは、会社にとっても投資家や銀行にとっても、現実的に利回りの良いリターンが期待できる場合にのみ行われるべきものであろう。

一つの事例としてこんなことがあった。

その時私がCFOをしていた会社は水を大量に使う製造業で、毎月の水道代が1工場あたりおよそ400~500万円。

常識で考えれば、水道代の削減方法など元栓を閉めて水の出を悪くするか、あるいは水道にシャワー装置のような物を付けて効率的に水を使う方法を考えるという小手先のものにすぎないだろう。

しかしこの会社では、毎月のように工場長に営業をかけている業者がおり、それは井水(井戸)を鑿泉(さくせん:井戸を掘ること)する事業者であった。

その業者に興味を持った私はある時工場長に代わり話を聞いてみたのだが、その業者の提案内容は、井水を鑿泉する費用がおよそ2000万円で、その給水能力で工場の全ての水需要を賄える見込みだ、と言うものだった。

工場長からすれば、2000万円などという予算執行権限は与えられていない上に、このような面倒くさい仕事を作りたくないと考えるのは当たり前であろう。

まして、費用対効果を計算できなければ、その導入などわざわざ考えるモチベーションがあるわけがない。

しかしCFOであれば、これがどれほど割のいい投資であるか、詳細な計算など必要ないはずだ。

もちろんこれで賄えるのは上水だけであり、下水代は別途掛かるが、それでも2000万円の投資が僅か8ヶ月でペイする上に、後は全てコスト削減になる計算がたてば、こんな投資はしない手はないだろう。

極端な例かもしれないが、ここまで定量的に投資の費用対効果が明らかであり、リスクも低ければ、銀行融資を引き出すことは極めて容易で、会社の業績によってはエクイティでも直ちに調達可能な額であろう。

もっともエクイティはこの規模の1プロジェクトの為に使うという性質ではないので、この場合は銀行に頼るのが筋だ。

同様に、工場の新設や人の採用であっても、本来であれば資金調達とはこれほどに明確に、具体的な将来設計が伴うものでなければならない。

ふわっとしたなんとなくの儲け話で資金調達をすれば、それは必ず悲惨な結果になって跳ね返ってくる。

現場の動きと問題を可視化する

多くの場合、上記の事例のように製造や営業の現場はルーティンワークで手一杯だ。

品質に責任を持ち、顧客満足を何よりも要求されるのが製造現場であり営業現場である以上、非日常的な発想でコスト削減まで求めるのは無茶であり、無茶を承知で要求するのは有能なCFOのやることではない。

そしてほとんどの場合、大きなコスト削減に繋がる可能性がある話はだいたい工場長に持ち込まれており、CFOが上手に絡んで引き取り、適切に処理する必要がある。

さらに一步踏み込めば、サービス業であれ製造業であれ、コスト構造の大きな部分を占めているのは労務費だ。

この労務費というものは、個人のタイムカード単位で見ればおかしなことがいくらでもあるのに、従業員の総労働時間(労務費)というまとまりになると、途端に問題が隠れる面白い性質がある。

問題があれば必ず数字で可視化することが出来る。

例えばどれほど正常に見える労務費であっても、製造単位あたりの総投入労働時間を計算してみると、製造単位の増減と総投入労働時間が相関関係にないことが明らかになることがある。

特定の曜日や特定の日付にだけ総投入労働時間が集中する不思議な現象が発見されることすら珍しくない。

そしてこのような定量的な分析を行う癖がない製造現場の責任者は、このような数字を見る習慣はほとんどない。

しかしながら現場の責任者は、このような事実を示すとほとんどの場合思い当たる節があるようで、面白いように、直ちに有効な対策を講じ問題を解決する。

大事なことは全ての問題を可視化して、問題の在り処を現場の誰にとってもわかりやすく示すことだ。

実際の問題解決までCFOは関われないが、ここまで組織に貢献であれば、まずは有能なCFOと言えるであろう。

手柄は現場の責任者にプレゼントすれば、さらにかっこいいCFOだ。

予実差異の本当の原因を把握し説得力を身につける

話はある意味で振り出しに戻るが、CFOにとって最も大事な能力の一つは、過去の分析を正確に行い、将来予測を定量的で説得力のある内容でまとめ、ステークホルダーと良好な関係を維持することだ。

その意味では、役員会に提出する予算と実績の差異分析の取りまとめは、CFOにとって最も大事な仕事の一つであるといえるだろう。

もちろんこの場合、「なんとなく」「ふわっとした」正しく聞こえるような分析で納得するようなステークホルダーはいない。

業績が予定通りであればそれでもいいが、予実差異がマイナスに振れている時は、なぜそうなったのか。

予算を立てたのはCFOである自分自身であり、その具体的な理由を本当の意味で説明できるのはCFOである自分しかいないであろう。

そのためには、予算の立案段階から現場を深く理解し、季節要因や人の動向、仕入れコストの構造まで全てにおいて精通していなければならない。

予実がマイナスに振れるというのはある意味でそれほど大きな問題ではない。

しかしながら、マイナスに振れた要因をCFOが分析しきれないというのであれば、会社の重大な危機であると認識して欲しい。

まして、「正常性バイアス」を働かせ、なるべく無難な理由に逃げるCFOは害以外の何物でもないことは、きっと理解して頂けたのではないだろうか。

CFOにとって最も大事な仕事である予算と実績を管理する能力。

それを身につけるためには常に現場とともにあり、現場を深く理解する以外に方法はない。

ぜひこの点は、参考にして欲しい。